PR アフィリエイト広告を利用しています。

こんにちは!らいむら先生です。

今回は配当控除について書いていきます。

配当控除は、ふつうの会社員・公務員ができる数少ない節税策の一つです。

資産規模が増えていくと、これだけで毎年数万円がお得になりますので、この記事で基本を押さえましょう!

- 確定申告をやったことがない方

- 確定申告は自分には関係ないと思っている方

- 毎年の確定申告がおっくうな方

そんな方こそ、ぜひご覧ください!

もくじ

配当控除とは?

配当控除とは

配当控除とは、日本株の配当金にかかる税金を減らせる制度です。

配当金にも税金ってかかっちゃうんだね~。

所得税と住民税として、合計約20%が引かれます!

配当金が100万円あっても、手元に残るのは80万円です。

多くの方は、証券口座内で自動的に税金を支払い(源泉徴収)していると思います。

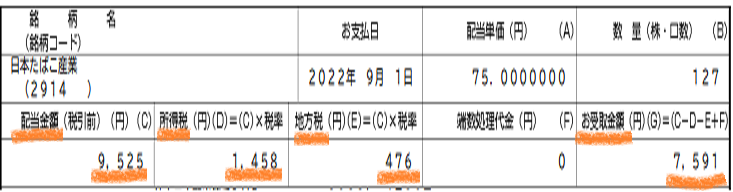

例として、実際の配当金受領画面で見てみましょう。

下の段を見ると、

- 配当金9,525円に対し、

- 所得税1,458円と

- 地方税(住民税)476円が引かれ、

- 受取りは7,591円だった

ことがわかります。

所得税と住民税を合わせると、ちょうど20%くらいが引かれていますね。

しかし!!

配当控除を利用することにより、配当金にかかる税率が20%より低くなり、払った税金の一部が返ってきます。

条件を満たしていれば、申告するだけで必ず得する制度なんです!

そしてその条件とは、課税所得が900万円以下ということです。

ふつうの会社員・公務員であれば、課税所得は900万円以下だと思います。

年間の収入が900万円以下なら、確実に条件を満たせるね!

課税所得とは

ここで課税所得について補足します。

課税所得とは、給料などの収入から所得控除(※)を引いた後の値のことです。

※所得控除は、医療費控除、生命保険料控除、配偶者控除など、様々な種類があります(今回は割愛)。

目安として、年収500万円なら、課税所得は300万円より低くなることが多いです。

課税所得は、同じ年収の人でも、養う家族の数や社会保険料の支払額などにより変わってきます。

そうなの!?じゃあ自分の課税所得がいくらか知りたいときはどうすればいいのさ

正確に出したい場合は、給与明細などを用意して計算サイトなどで調べてみましょう!

例えば私の場合は、年収600万円ですが、扶養親族がいることもあり、課税所得は200万円程です。

どれくらいお得なの?

配当控除でどれくらい得になるか、具体例でみていきましょう。

例えば、次のような会社員のAさんがいたとします。

- 給与収入(年収)600万円

- 課税所得200万円

- 配当収入50万円

Aさんがもらった配当金に対して支払う税金は、通常、約20%なので、

50万×20%で、10万円です。

源泉徴収で10万円が税金としてもっていかれてしまいます。

そこで、Aさんが配当控除を利用した場合。

税率は5%になります(税率表はのちほど掲載)。

納める税金は、

50万×5%=2.5万円に減りました。

税金10万との差額、7.5万円を取り戻すことができます!

Aさんは配当控除で7.5万円の得をしたことになりました。

7万は大きい!しかも毎年ですからね。配当控除、必ずマスターしたい!!

※配当控除で税率5%まで下げられるのは2023年申告(2022年分)までです。2024年申告(2023年分)からは7.2%となります(詳細は後述)。

高配当投資と相性ばつぐん!

配当控除は、高配当投資家の強い味方!

当ブログの読者さんは、ほとんどが配当金投資を行う長期投資家さんだと思います。

配当控除で、払いすぎた税金を取り戻しましょう!

配当控除のやり方(確定申告)

ここからは、配当控除の申告の仕方について書いていきます。

配当控除の申告は、確定申告で行うことができます。

確定申告かぁ。難しそうだな…

確定申告、やったことなければ全然わからないですよね。

大丈夫です、3年やってる私もまだまだ分からないことだらけです。笑

それでも税金の還付を受けられて毎年数万円得していますので、よく分からないけど申告しとけばお金戻ってくるのねくらいの気持ちで臨みましょう。笑

確定申告とは

確定申告とは、税務署に対し、前年の収入などを申告し、税金の納付額を確定させることです。

毎年3月中旬までが受付期間で、2022年分収入の申告期間は2023年3月15日(水)までとなっています。

マイナンバーカードがあれば、スマホ等で24時間申告可能です。

私は毎年スマホで行っています♪

用意するもの

次のとおり、昨年1年間の自分の収入と各種控除額がわかる資料が必要となります。

- 会社からの源泉徴収票

- 証券口座の損益(特定口座年間取引報告書)

- 医療費の領収書

- 生命保険料の控除証明書

- 寄付金の受領証

- 還付先の銀行口座 など

自分が扶養している人がいる場合、その方のマイナンバー(12桁)と収入状況も必要です!

所得税は総合課税、住民税は申告不要(分離課税)

ここが一番重要なポイントです!

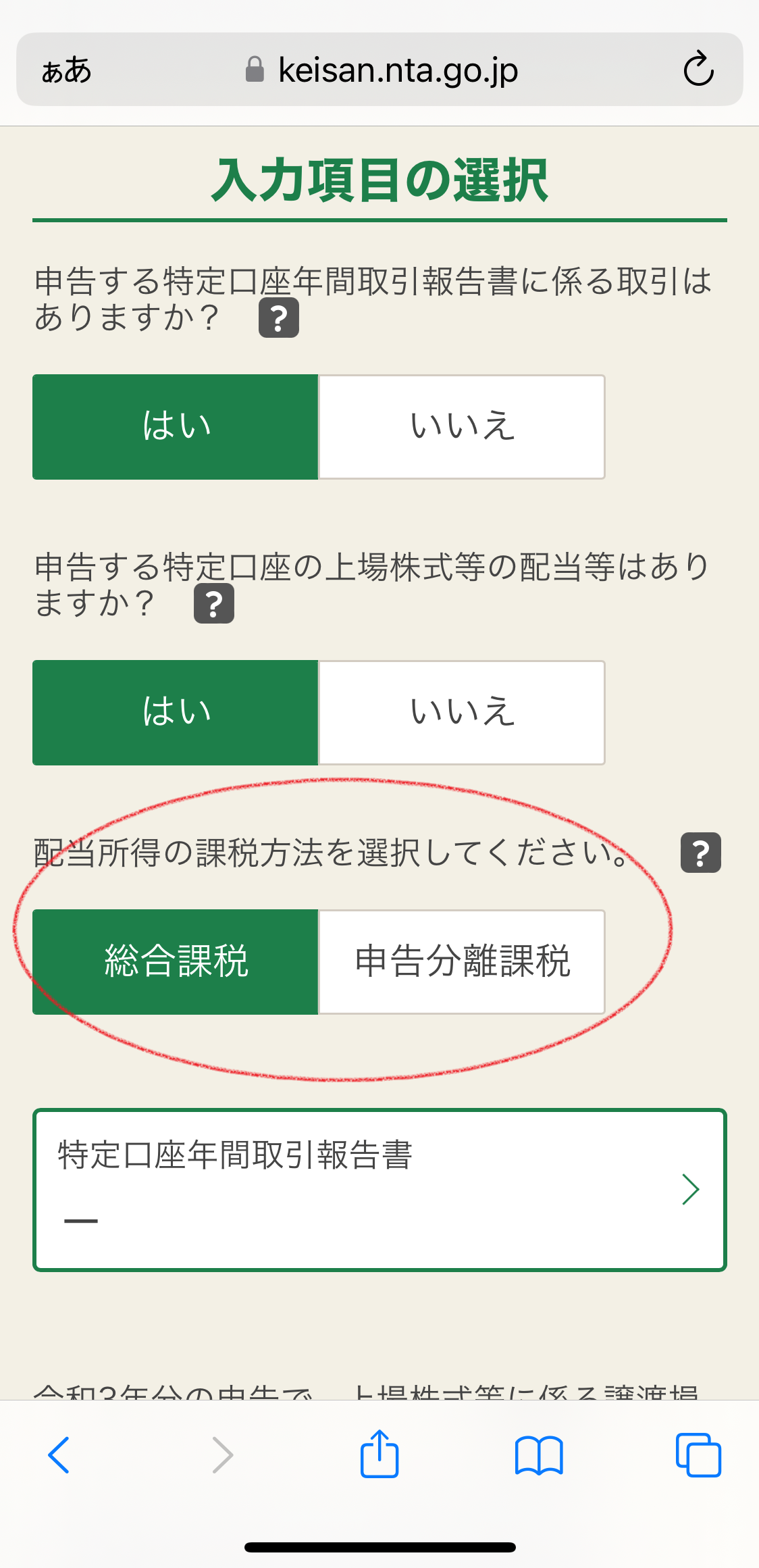

配当控除を受けるため、確定申告では、配当金の課税方法を選んで申告することになります。

結論から申し上げますと、

- 所得税は総合課税を選ぶ

- 住民税は申告不要を選ぶ

のが正解です!

実際のスマホ画面だと次のとおり。

これだけ覚えておけば、↓の解説パートは読み飛ばしちゃってOKです。笑

まず、配当金の課税方法には、次の3つがあります。

① 分離課税

- 確定申告をしない場合の課税方法。

- 確定申告をする場合でも、住民税では分離課税を選ぶことができます(2023年まで)。

- 配当金と他の収入を分けて考えます。

- 配当金には一律約20%の税金がかかります。

- 源泉徴収で引かれているため、源泉分離課税ともいう。

② 総合課税

- 確定申告をする場合に選べる課税方法。

- 配当金と他の収入を合算して考えます。

- 配当控除が受けられます。

③ 申告分離課税

- 確定申告をする場合に選べる課税方法。

- 配当金と他の収入を分けて考えます。

- ①の分離課税と異なり、損益通算が可能となります。

なんだか急に難しくなってきたよぅ!

とにかく、所得税は総合課税を選んで、住民税は申告不要(分離課税)を選べば、配当控除ができるのね~とだけ理解しておけばOKです!

ココさえ外さなければ、あとは画面の内容に沿って各種数値を入力していくだけですからね。

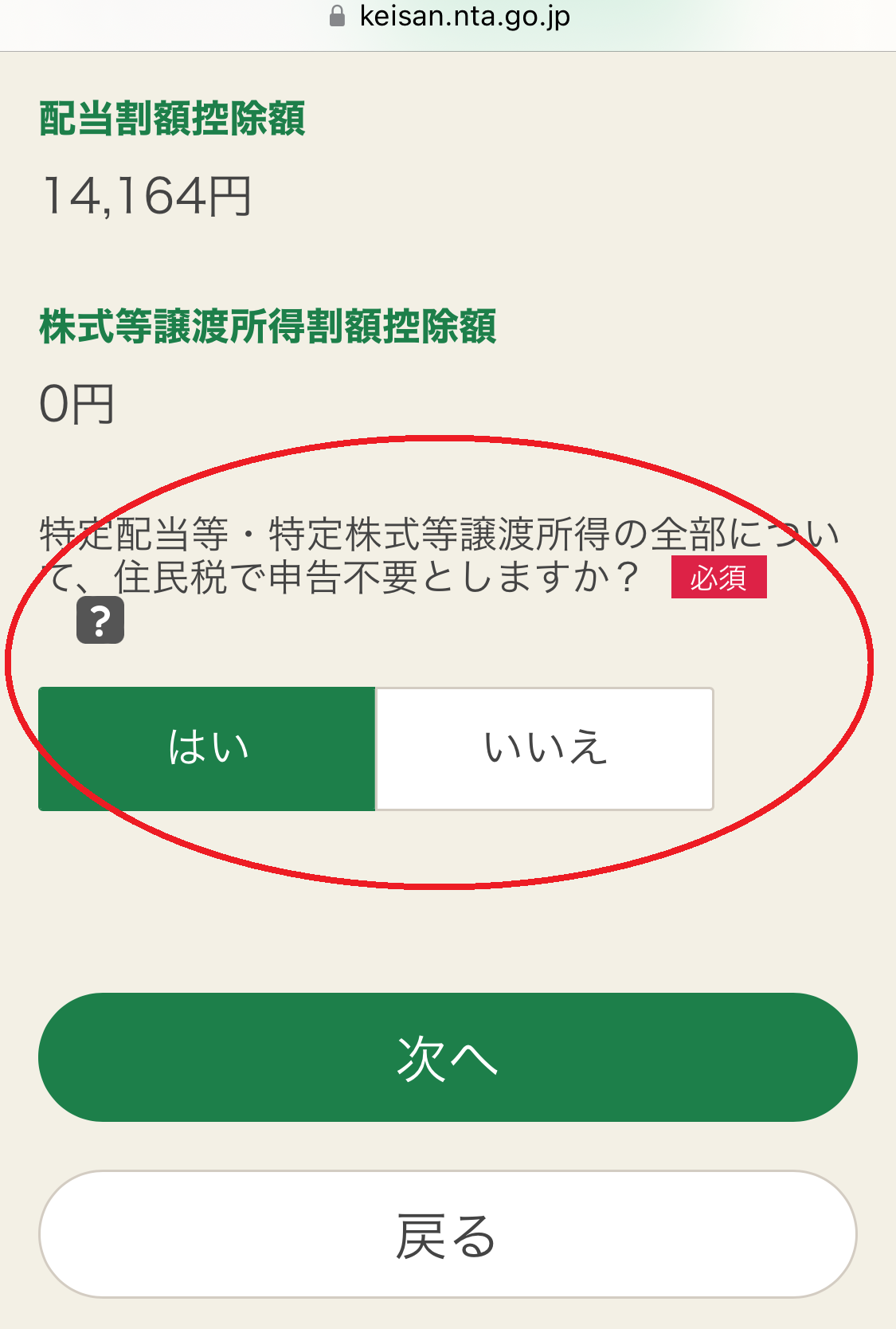

ただし、「確定申告をするけど、住民税は申告不要(分離課税)を選べる」のは、2023年申告(2022年分)までです。

2024年申告(2023年分)から、所得税と住民税で異なる課税方式を選べなくなります。

2024年も配当控除の記事を作りますので、ご安心ください♪(予告

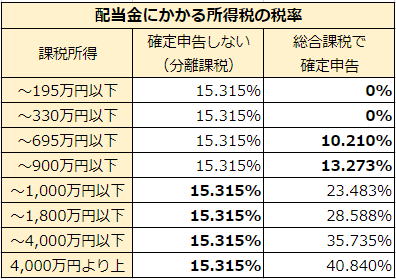

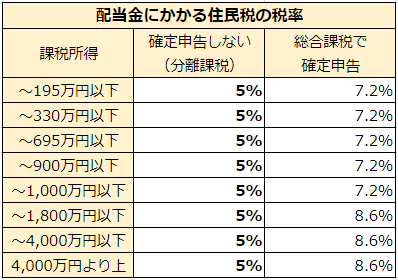

課税所得ごとの税率表

ここで、おさらいも兼ねて、課税所得ごとの税率表を用意しました。

◆配当金にかかる所得税の税率表

↑課税所得900万円以下なら、所得税では総合課税で確定申告をした方がお得です。

課税所得が900万円以下なら、配当金にかかる税率が15.315%より低くなるから、お得になるってことだね!

◆配当金にかかる住民税の税率表

↑課税所得がいくらだとしても、住民税では確定申告しない方がお得になりますので、「申告不要」を選択しましょう。

くり返しになりますが、所得税と住民税で異なる課税方法を選べるのは2023年申告(2022年分)までです。

気をつけておきたいこと

ここで確定申告をするうえでの注意点をいくつかあげておきます。

◆初めてやる場合

1月中に準備を始めましょう!

できれば申告まで終わらせたい。

ギリギリにやって間違えたり間に合わなかったりしたらもったいないので。

そして何より、何事も後回しにするほど面倒くささが倍増します。笑

◆ふるさと納税のワンストップ特例申請をしている場合

確定申告をすると、ワンストップ特例が無効になってしまいます。

その場合、確定申告の中で、改めて寄付先の自治体や寄付額を申告すればOK(=寄附金税額控除が受けられる)!

◆売却損がある場合

総合課税ではなく申告分離課税で申告して、損益通算を行った方がお得になる場合があります。

◆課税所得ラインがギリギリの場合

総合課税を選択すると、配当金も合計所得に含まれる点に注意しましょう。

年収130万円以下で配偶者の社会保険(扶養)に入っている方など、所得が増えてしまうと困る方は要注意です!

まとめ

今回は、高配当投資家・長期投資家の強い味方、配当控除についての記事でした。

まとめると次のとおりです。

- 毎年数万円レベルでお得になる

- ふつうの年収の日本株高配当投資家におすすめ

- 課税所得900万円以下なら要チェック

- 所得税は「総合課税」を選ぶ

- 住民税は「申告不要(分離課税)」を選ぶ

- 2024年申告からはちょっと変わる点がある

確定申告をやったことがないという方も、配当控除をきっかけに、ぜひ毎年の確定申告を恒例行事にしていってほしいなと思います。

自分で申告することで、数字・お金・税金・法律に強くなっていきます。

税金に対する免疫は一生モノです!

子どもにも伝承していきたい。

それではまた!

関連:配当金狙いの長期投資を成功させるにはこれをやっとけ!!

関連:株式投資をするなら絶対に短期投資はやめておいた方がいい理由

参考:国税庁HP